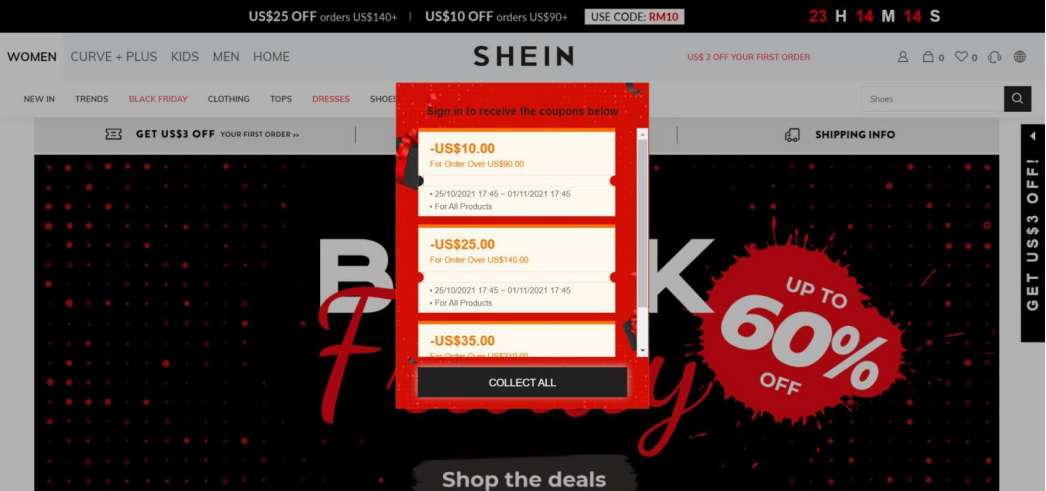

SHEIN的低价,从来没让消费者失望过。

一件小连衣裙,Zara 要30多美元,SHEIN只要一半,甚至有些低于10美元。

5美元一件的露脐上衣、10美元一条的热裤,价格低到让人无法抗拒。

即便如此,SHEIN还经常打出“骨折价”,一个活动,首页显示4折,而在购买页面的引流款,甚至低至3折。

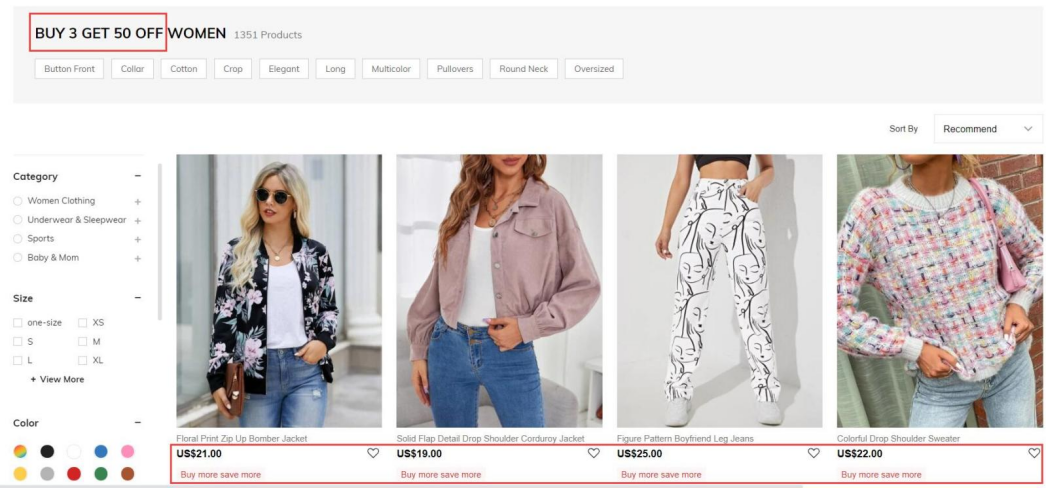

除此之外,“买三件打五折”的活动页面,也经常见到。

深圳服装卖家Jack对此就十分不解。

“真不知道他们是怎么控制成本的,这样定价,难道采购衣服都不要钱的吗?即便是国内平台的售价都不止这个价格啊!”

文末扫码,入纯卖家交流群,手动筛选,精英人脉

如此低价,SHEIN利润空间很薄,而上游的工厂的利润,更是比纸还薄。

然而,许多工厂依然抢着给SHEIN供货,这是为什么?

SHEIN的单品利润率被压到了极致。2020年SHEIN营收近百亿美元,并且实现了8年连续增长超过100%的业绩。

但是,其运营利润率仅8%,EBIT(息税前利润率)更是仅有6%。(雪球财经)

也就是说即便在不考虑利息、税率等问题的情况下,SHEIN一件售价10美元(约人民币63.85元)的产品,利润不足4元人民币。

扣除利息、税收之后还会更低。

压低了利润,还要保证盈利,SHEIN对供应商的采购价格也压到了极致。一位供应商反馈,给SHEIN供货根本就没有利润。

深圳快时尚独立站卖家Wendy反馈,在同一家工厂拿同一个款式的货,SHEIN的拿货价格普遍要比他们低5元。

这是Shein在供应端的成本优势,也确实是建立在压缩工厂利润的前提下。

而SHEIN在供应商面前,基本处于强势地位,甚至掌握了产品的“定价权”。

前SHEIN供应链管理人员Tim向《蓝海亿观网egainnews.com》透露,SHEIN在产品设计阶段,就会一套定价体系,可以倒推出成本,锁定产品的定价区间,而后再以此为依据,让供应商报价,符合区间的就采购。

在SHEIN眼中,一件衣服,供应商的生产成本多少,几乎不算秘密,因此想要从SHEIN手中“赚大利润”,几乎不太可行。

即便在这样的情况下,仍然有一大批工厂、供应商“削尖脑袋”往SHEIN的供应链体系钻。

一位服装供应商反馈,为了能够进入SHEIN的供应链体系,他们团队经常会研究SHEIN的供应商政策,尽力往其标准靠拢。

“进入SHEIN的供应商列表,是我们接下来一个非常重要的目标。利润是其次才要考虑的问题。”该供应商说。

供应商一面抱怨着给SHEIN供货没利润,另一面又“不计代价”地想要进入其供应商列表,看似割裂矛盾,其背后也反馈出了目前服装工厂的处境。

SHEIN是供应商的“保命符”

Tim透露,许多供应商,其实是用SHEIN的采购来保基本盘。

SHEIN虽然也是以小单快返为主,但胜在更新频率超级高,总体采购量不小。

再加上SHEIN一些设计款产品,在交给工厂生产后,并不会禁止工厂卖给其他客户。

因此,只要能够拿下SHEIN的订单,利润低一点都没关系,保本、保证能给工人发工资之后,再将SHEIN的设计款调高售价,给其他客户,工厂就能获利。

一位SHEIN的A级供应商向《蓝海亿观网egainnews.com》反馈,目前SHEIN每个月的订单总额在300万左右。只要做好SHEIN的订单,基本盘就有保证。

再加上有SHEIN的背书作用,寻找其他客户也相对容易得多。

事实上,在2014年,几乎没有工厂愿意接SHEIN的订单,究其原因就是单量太小,成本太高,“机器一开就亏钱”。

为了能够保证工厂能够在小单量的情况下,依旧不亏本,SHEIN主动给供应商补贴,也包揽了样衣打板的工作,降低工厂的生产成本。而这一成本,少则几百,多则上千元,对工厂是个不小的负担。

再加上SHEIN不会拖欠货款,对供应商来说更是个难得的“品质”。

据晚点报道,两位SHEIN供应商反馈,SHEIN从不拖欠货款,如果遇到结款日是周末,甚至会提前到周五,而不会延迟到周一。

信誉良好,不担心会被拖欠货款;再加上对工厂成本的考量,保证合作工厂“不亏本”,让SHEIN成为了眼下许多工厂眼中的“第一梯队客户”。

一位泉州服装工厂主说,如今只要能顺利完成SHEIN下的订单,基本就能过全年的盈亏平衡点。之后能卖出去多少衣服,就都是利润了。

因此,即便给SHEIN供货利润率十分低,工厂也是乐意的,这是一条“看得见的底线”,“保命符”之称,名副其实。

大形势不好,工厂能接一单是一单?

SHEIN自身对工厂有“致命吸引力”的另一面,是目前国内服装工厂窘迫的现状。

服装界一直以来都流传着这样一个玩笑:哪怕中国所有的服装工厂全部停工,库存也够全国人民穿三年了。

眼下,中国服装工厂,以中小工厂为主。全国工厂大约40万家,其中大工厂仅占5%-10%的比例,其余都是100人以下的中小型工厂。

业内人士表示,目前中国一半的服装工厂都赚不到钱。因此,即便毛利率再低,也要硬着头皮做。(信息源:参加CANPLUSE)

一位宁波工厂主介绍,由于原材料涨价、物流成本上涨等一系列因素影响,目前宁波的出口针织类服装企业利润非常薄。

中国经济周刊表示,目前主要靠跑量来维持盈利,如果订单量没上去,根本谈不上赚钱。一件货的利润还不到一块钱。

这些话并不是危言耸听,更不是空穴来风。根据国家统计局数据显示,上半年,全国规模以上纺织企业3.3万户,累计营收2.34万亿元,但利润总额仅1978.9亿元。

利润率仅为4.6%。

因此,对于服装工厂来说,“蚊子腿再小也是肉”,有订单,才能保证工厂正常运营下去。

严格意义上来说,眼下大部分工厂不具备“挑三拣四”的资格,“小单快返”已经被行业普遍接受。

根据相关数据显示,服装业目前接到的小订单,占据总订单数的70%,以往大行其道的基础款、畅销款大订单只有30%左右。

业内已经基本形成了一致观点,未来碎片化订单需求会越来越多,小单快返已经不可避免成为了主导服装工厂的最终出路。

尽快适应小单快返模式,增加相关机器设备,已经是眼下多数工厂的当务之急。

而那些适应不了的工厂,要么被市场淘汰,要么只能寻求其他出路。

“我们今年已经收了生产线,开始转型了。”

东莞服装工厂主Ben向《蓝海亿观网egainnews.com》透露,此前他们主要接H&M、Zara等外企的加工订单。

但是自从新疆棉事件之后,大量外单萎缩,Ben的工厂受到了很大影响。

而此前因为看不上百十来件的小订单,Ben的工厂没能适应小单快返模式,最终只能关闭几条大生产线,保留一点基本产能。

不过Ben的转型之路,也找到了方向。从下半年开始,工厂开始注重数据研究和收集,走设计路线。通过款式设计,吸引客户,有客户下单后,再将生产委托给第三方工厂。

而原本的生产线,则保留一点应急加工能力,以应对不时之需。

“我们此前为很多国外客户生产过产品,保留了大量的款式数据,也做了许多分析。目前虽然还在转型,但是已经有一定成果了,我们的设计款产品,也获得了部分客户的青睐。”

尽管如此,能像Ben这样转型取得一定成果的工厂,并不多见,许多工厂主虽然知道需要作出改变,但仍旧缺乏转型的魄力,只能接下一个又一个小订单,勉强维持工厂运行。

能够做到像SHEIN这样,既能保证工厂不亏本,又能及时付款的客户,自然也是目前服装业工厂的首选客户。

SHEIN的崛起,让资本对快时尚DTC出海品牌形成了强大的聚焦,纷纷加大对类似品牌的投入。比如近期颇受关注的Cider、细刻、澳鹏等。

而一些大企业,也纷纷加入了DTC品牌的出海战线,比如阿里巴巴近期上线了快时尚出海品牌AllyLikes,阿里集团原钉钉CEO陈航(花名“无招”),在离开阿里后也自创了品牌“两氢一氧”,抢道快时尚出海。

这些尾随SHEIN而起的快时尚DTC出海品牌,也成为了工厂们在SHEIN之后的另一个选择。

SHEIN以及他的后进们,似乎成为了眼下中国服装供应行业的“救星”。

只不过,隐藏在其背后的隐忧,始终没有得到解决。

快抛快销?速度、质量、浪费困局

SHEIN在2020年营收近100亿美元,已经连续8年实现增长超过100%,但是2020年的数据,其实并未达到其内部的预期。

在2020年上半年,SHEIN营收近400亿人民币的时候,内部就制定了冲刺千亿规模的目标。但实际情况来看,其下半年的增速已经放缓,营收不到300亿元。

只不知其库存是否是依照目标采购,还是依照实际情况采购。倘若是依照既定目标采购的话,那就意味着有300多亿的库存实际上是滞销的。

即便库存方面没有问题,实际上也透露出了SHEIN对目前全球快时尚市场过于乐观的估计。

一方面,SHEIN在大流量大销量的支持下,成功对亚马逊等电商龙头造成了一定的冲击;另一方面,SHEIN在快时尚基因下携带的问题从未有效解决过。

比如质量问题。

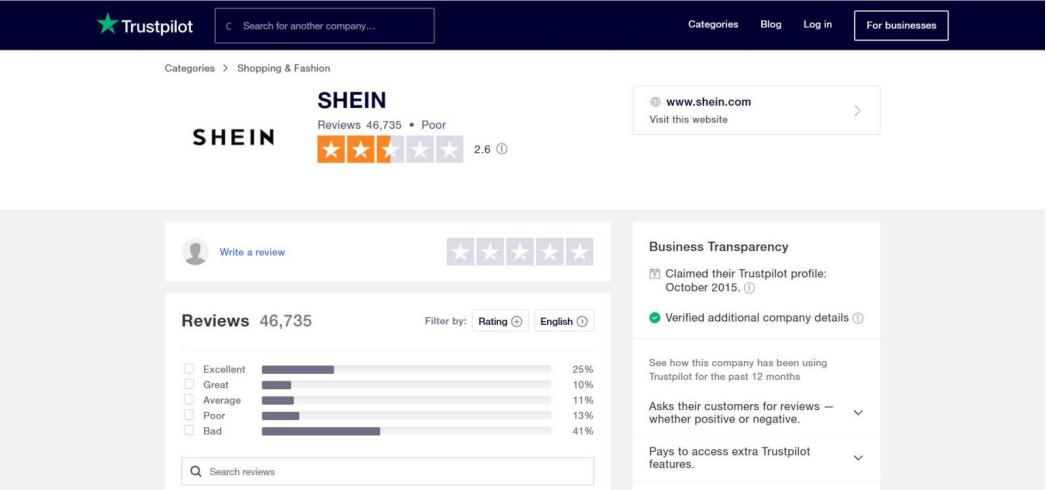

专业DTC独立站评分网站Trustpilot上,46735人给SHEIN打分,总评分仅2.6分(满分5分),评价等级是“Poor”。

其中打了最低等级“Bad”的消费者,占据了41%的比例,稍好一点的“Poor”,占了13%的比例。

也就是说,负面评价在SHEIN的评分中,占比高达54%。

不仅如此,SHEIN曾经因为发动内部员工给网站上好评,被Trustpilot严厉警告过。这25%的“Excellent”当中,是否掺杂着水分?

质量问题必然产生退货问题,事实上,快时尚品牌在“浪费”这件事上,向来饱受诟病。

在快时尚产品出口过程中遭遇质量问题的投诉,很大程度上都是尺码问题。

“我们的产品投诉当中,50%以上是投诉尺码问题。大部分产品都偏小。”快时尚独立站卖家严燕说,正常情况下,如果找国内的工厂拿货,在独立站上销售都要加1-2个码,比如M码的要标S码,XXL码的可能要标L码的。

更关键的问题是,不提供欧美尺码的这些工厂,本身也没有标准的尺码对照,卖家很难衡量一件衣服是要加一个码还是两个码。

不过在货到之后,怎么判断尺码是否有误?肯定是要试穿过的。而这些试穿产品被退回到卖家手中的时候,基本只能等待销毁,无法做二次出售了。

作为快时尚的前辈,如今已经“声名狼藉”的H&M,就做出了十分恶劣的表率。

据媒体报道,H&M从2013年以来,一共烧超过80吨衣物,平均每年要销毁12吨。(法国《费加罗报》)

保持高速运转的SHEIN,是否能做得比H&M好?SHEIN的后进者们,又能否更进一步?

或者说,为了保证更新频率,这些快时尚DTC品牌造成的浪费,比H&M等快时尚前辈更甚?

我们不得而知。可以看见的是,SHEIN已经在诸多西方媒体的炮火下,就环保问题被一再列为反面典型。

在全国服装产能过剩的大趋势下,快时尚DTC品牌的崛起,本该,也应该是缓解服装工厂窘境的一剂解药。

只不过,无论是资本、DTC品牌,还是下游工厂,还是要留意“剂量”,是药三分毒,凡是过犹不及,还需从根源解决问题。